本以为,高通收购恩智浦已经顺理成章。大部分媒体早已阐述过收购恩智浦对高通的裨益,甚至在心里已经默认了这场收购的确定性,分析出收购后全球半导体市场的格局。直到最近变故徒生,媒体报道了高通对恩智浦的收购日期放缓,双方谈判出现争议,而德州仪器入局的呼声也越来越高。

世界如果有什么问题是金钱难以解决的,那么一定是金钱的数量还不够多。2016年10月,高通宣布将以380亿美元(包括债务在内,企业价值470亿美元)的天价收购NXP,但最近,根据彭博社和CNBC报道称,有消息人士透露,包括Elliott Management在内的股东正对恩智浦半导体(NXP Semiconductors)董事会施压,要求与高通(Qualcomm)重新谈判,将每股110美元的邀约收购价格提高。

Elliott Management为代表的投资集团认为,市场严重低估了恩智浦的价值。但有华尔街分析师认为高通给恩智浦开出的价格已经太高,这不仅将拉低高通的估值,同时也使得他们的业务面临更多的波动风险,从而可能会进一步限制其估值。

从高通收购的行为考虑,470亿美元也许过高,但目的是要保证收购的完成。现在来看,即使众人普遍认为高通已经给出了天价,但Elliott Management一方仍旧认为市场低估了恩智浦的市值。

为什么Elliott Management及其背后集团如此骄纵?真的是因为市值被低估吗?恐怕不是。真正令这一方股东有恃无恐的是,他们了解高通的诉求,知道高通对此次收购几乎势在必得。

恩智浦本就是全球顶尖的汽车芯片供应商,在SDR软件无线电、NFC、网络安全、CMOS毫米波雷达、处理器芯片、汽车功能安全等技术领域均处于领先的市场地位,并于2015年斥资120亿美元收购了飞思卡尔。根据Semicast Research发布的报告中2016全球十大工业半导体厂商排名显示,恩智浦排名第六,第一名是德州仪器。

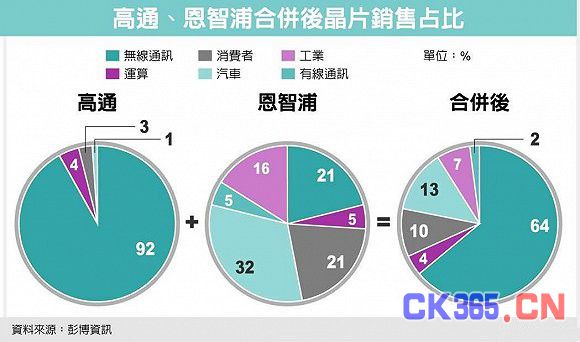

而高通的长处在于5G、人工智能、V2X、无线充电等方面,与恩智浦的重合领域很少,这是一次互补性收购。高通一旦成功收购恩智浦,将全面提高其在汽车芯片领域的技术实力,并使得高通成为汽车物联网产业领先的芯片制造商,加速高通在智能驾驶领域的布局。

简单来说,高通非常需要恩智浦,收购恩智浦是高通布局智能驾驶的重要一环。关于这一点,高通和Elliott Management都心知肚明,最后如果成交,只不过在双方坚守的价格区间商榷。

而在这起收购事件中不得不提的是另一位半导体厂商——德州仪器。根据猜测,股东提高价格的原因很可能与德州仪器的介入有关,有媒体放出消息,德州仪器将参与到关于恩智浦的收购中来。

尽管消息还未得到证实,但我们仍然可以分析德州入局的可行性。

恩智浦是非汽车微控制器单元和在工业和汽车应用处理器的领先供应商。德州仪器如果对其进行收购,将促进德克萨斯仪器单片机的市场份额从第七位上升到第一位。此外,恩智浦还将提升德克萨斯仪器从第四大到第二大非内存半导体公司的收入。

值得注意的是,恩智浦CEO Rick Clemmer和主席Peter Bonfield以前是TI的员工,据说双方的感情还不错。

德州仪器收购恩智浦的消息并非最近传出,早在2016年10月,野村证券就对此做出了猜测。此时消息再一次暴露在媒体的聚光灯下,要么是德州仪器对恩智浦的收购方面有了新进展,要么 ,就是恩智浦通过这种方式,向高通施压。

高通or德州仪器,不论哪方最终对恩智浦完成收购,都将影响全球半导体市场的格局,但世界半导体行业的整合却远不止此。

智慧家居、智能驾驶等风口的来临,让半导体巨头们一方面不断增加对技术上的投入,一方面开始通过并购、深入合作的形式,加快对自身技术的布局。一场抢夺风口的合纵连横已经开始,在这场战役中,或许会有更大的巨头诞生。