中国国内已经形成完备的半导体设备产业,在封测和LED设备领域,国产替代化比例逐渐升高;但在技术要求苛刻的晶圆制造领域,目前还主要依赖进口设备。

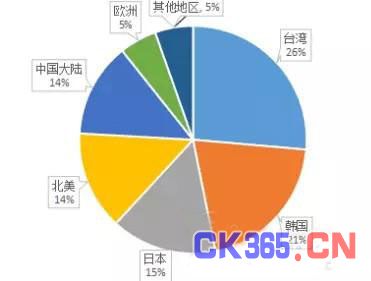

高端制造设备的乏力与中国高速增长的市场需求不相匹配,2015年中国大陆半导体设备市场需求约49亿美元,占全球市场14%,而2015年中国国内前十大半导体设备厂商的销售额约为38亿RMB,占全球半导体设备市场份额不足2%,基本处于可忽略的境地,国产半导体设备的尴尬处境急需转变。中国半导体设备产业也正经历着“四大挑战”。

2015年全球半导体市场份额

中国半导体设备的关键零部件受制于人

以光刻机为例,光刻机中的核心镜头部件主要来源于日本的NIKON、德国的Zessi,现实情况,美日的盟国既可以购买高科技半导体产品,也可以购买高科技半导体设备及核心零部件。

一直以来,美国等发达国家对中国高端技术的引进都保持封锁态度,中国等非盟国团体虽然可以购买设备和技术,但最先进的技术设备都会被列入禁运名单,一般只会允许落后两代左右的技术登陆,核心技术及关键零部件进口难度可想而知。

短期内,核心部件技术突破并不现实,那么通过外交干涉来解决核心部件进口问题将成为关键,如何处理中美、中日等复杂的国际关系是摆在中国政府面前的一大挑战。

巨头垄断,设备推广面临挑战

相对于国产光刻机的步履维艰,国产氧化炉、刻蚀机与薄膜沉积设备已初现活力,国产设备正逐渐打入中芯国际、华力微电子、三安光电、武汉新芯等大陆一线厂商。

七星电子的12英寸立式氧化炉,工艺覆盖90~28nm, 已通过生产线验证并进入产业化阶段, 目前实现销售10台(包括2台中芯国际B2的28nm氧化炉);北方微电子在LED和MEMS领域刻蚀机市场,以及先进封测领域的PVD市场,国内占有率已超过50%,领先海外竞争对手;中微半导体的电介质刻蚀设备、TSV刻蚀设备也已走出国门。

然而整体来看,全球半导体设备由寡头垄断已久的局面仍未改变,在大陆政策与资金等多方面资源的强力支持下,国产半导体设备将继续挑战提升在大陆及国际市场的渗透率。

出货量少,产线机台验证低效

一台设备从研发到样机进厂验证,出厂前需要经过大量晶片的工艺实验,机台在这个过程中多次重复并不断改型优化,最后在测算平均无故障时间达标后方能定型。

如此高昂的工艺试验线费用,设备企业在没有出货量的保障下是负担不起的。为此大陆更多的是对下游制造企业进行补贴,由制造企业的产线来帮助设备企业进行机台试验,这就意味着当制造企业满负荷运转的情况下,还需要另外抽出人员、精力来进行机台试验,而这些对于制造厂的产能是没有贡献的,制造企业的积极性未能调动起来,导致产线机台验证效率较低。

厂商技术分散,未形成集聚效应

例如,在薄膜沉积设备方面,中国有北方微电子、七星华创、中微半导体、拓荆、理想、中科院沈阳科学仪器研制中心等企业和研究所进行相关技术开发。表面上看,各企业多点开花,实际情况则面临技术分散,大家都只顾做自己的,技术彼此屏蔽,最终有可能上升到恶性竞争态势。

中国半导体设备产业的发展需要各设备企业互相协同,形成合力,这一点可以多向制造、封测产业学习,兼并重组是形成规模效应的重要方式。

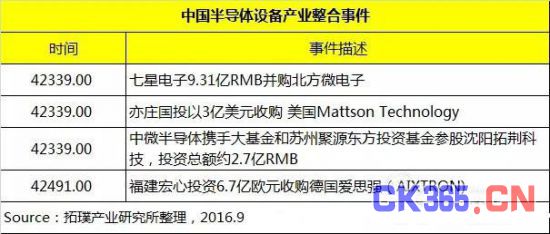

目前,中国半导体设备行业已有并购重组相关动作,预计后期的步伐会逐渐加快。