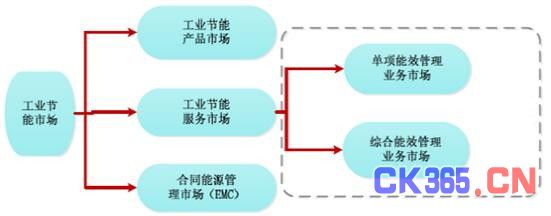

工业能效管理市场一般可分为工业节能产品/技术市场、工业节能服务市场和合同能源管理市场等三个子行业。其中,工业节能产品/技术市场与一般产品市场无异,即节能设备/技术生产商向工业企业提供各类节能技术、咨询或者节能产品、设备。工业节能服务市场主要是由节能服务公司为工业企业提供能耗分析、能耗诊断、节能方案设计、节能设备定制和安装调试以及节能效果评价等一系列服务。合同能源管理市场则是节能服务公司通过与客户签订节能服务合同,为客户提供包括项目设计、设备采购、工程施工、节能量确认和保证等一整套节能服务,并从客户进行节能改造后获得的节能效益中收回投资和取得利润。

工业能效管理行业的主要类型

一、行业概况

根据节能服务所含内容的不同,工业节能服务业务可以分为单项能效管理业务和综合能效管理业务。

(1) 单项能效管理与综合能效管理的定义

单项能效管理是指针对企业生产中的各项设备的能源耗用(包括电、水、蒸汽等各项能源)或单条生产线的能源耗用情况,向耗能企业提供完整的工业电气产品、方案与技术服务。

综合能效管理是向企业提供不限于生产环节的综合性解决方案,即通过能源管理软件平台对生产过程进行不间断的能耗数据采集,实现能源的实时监控及节能潜力的分析,并在此基础之上集成企业各业务流程信息,对全集成的数据进行深度分析,提出直观、可行的能耗报告,进而根据能耗报告和耗能企业的实际需求设计整体节能解决方案并且实施节能项目。

(2)单项能效管理与综合能效管理的差异与联系

综合能效管理业务是单项能效管理的业务升级,由于其业务链条更为完整,因而对节能服务商的要求更高,同时利润也更高,客户粘性亦更强。因此,综合能效管理业务代表了工业节能服务市场的发展主流。

单项能效管理与综合能效管理

二、发展历程

自上世纪 80 年代以来,中国工业节能市场从无到有,从小到大,发展历程大致可划分为三个阶段:第一阶段为市场初步形成时期;第二阶段为工业节能产品市场快速发展,国外专业的工业节能服务提供商进入中国;第三阶段为工业节能服务市场快速发展时期,工业节能服务逐渐成为工业节能市场的主流。

节能服务产业发展阶段

三、发展前景

在市场总量方面,根据“十二五规划”和“工业节能‘十二五’规划”,预计“十二五”期间我国GDP 累计约为301.20 万亿元,全社会总能耗累计约为187.90 亿吨标准煤。要实现“十二五末”万元GDP 能耗下降至0.624 吨/万元的目标,五年间工业最大节能量需为6.70 亿吨标准煤,除去结构及管理方面的节能量,工业节能量约为3.50 亿吨标煤。

在市场结构方面,“十二五”期间,工业节能产品市场占比将下降至45%,工业节能服务市场占比将上升至55%,工业节能产品市场空间和工业节能服务市场空间分别约为4,000 亿元和4,800 亿元。工业节能服务市场分为工业能效管理业务市场和工业单项节能服务市场。其中,工业能效管理业务市场在工业节能服务市场中的份额将上升至60.80%,预计市场规模接近3,000 亿元。

四、行业市场规模

随着我国工业节能市场逐渐转向以服务为主导的市场,工业节能服务的市场份额近年来逐年增加。数据显示,“十一五”期间,我国工业节能服务市场比重约为48%,预计“十二五”期间,工业节能服务市场的比重将上升到约55%。

随着各级政府相关政策的推动和鼓励,减排目标责任化作为各政府、各机构的考核因素之一;随着能源价格的上升,节能措施带来的经济效益日益明显,作为工业节能服务的重要组成部分,工业能效管理市场也将在未来五年迅速发展。据统计,“十一五”期间工业能效管理市场规模总计536.4 亿元,“十二五”期间预计将达到2,938.3 亿元。其中,2015 年的市场规模预计为878.8 亿元。

五、行业竞争格局和市场化程度

工业能效管理业务在我国发展时间较短,但市场化程度较高,行业内企业可充分参与竞争。一方面,行业内规模较大的企业多为知名跨国公司,如施耐德、西门子等,这些公司总体数量偏少,但实力较强;另一方面,国内企业数量众多,但多数企业进入该领域的时间较短,基本处于快速发展期或成立初期,且规模较小,其中规模相对较大的国内企业除公司外,还有天水电气传动研究所有限责任公司、荣信电力电子股份有限公司、广州智光电气股份有限公司、北京动力源科技股份有限公司、哈尔滨九洲电气股份有限公司、深圳奥特迅电力设备股份有限公司和湖南中科电气股份有限公司等。

就市场竞争层面,高端工业能效管理业务通常被国外跨国公司、国内大型企业下属科研院所或关联企业以及部分具有研发、规模优势的国内企业占据;中低端工业能效管理市场则有数量众多的中小国内企业参与竞争。