我国DCS发展较晚,大约在20世纪80年代末才开始逐步普及,近几年,DCS技术已逐渐成熟。在中国的DCS市场,随着本土厂商的崛起,产品研发投入不断提高,加上日益成熟的市场,促使本土厂商进入高端系统的竞争领域。伴随中国国力的提高,国家政府也更加重视,在国产重大装备上实现本土化。

DCS和传统自动化产品不同,主要业务就是“卖服务”。项目服务和售后或运营服务占总营业额的一半以上。2010年项目服务保持持续平稳上行的趋势,尤其是在发电、上游油气、水处理、生物加工及可再生能源等领域。DCS生命周期服务的概念也逐步被广大用户所接受,在新建项目市场缩水的今天,服务市场的拓展变得尤为重要。

2010年,DCS市场的整体表现优于离散自动化,但在复苏速度上滞后于离散自动化。虽然市场并没有呈现出更为强劲的增长,但有逐步转好的迹象。在过程自动化领域,大部分公司相当接近或小幅超过2009年的业绩。目前,DCS市场现状是,已装机业务比项目型业务能带来更稳健回报;在新项目被延迟或取消的同时,供应商已经消化了大量的项目存单。2011年上半年,DCS增长有望加速,但难以接近衰退前同等的水平。

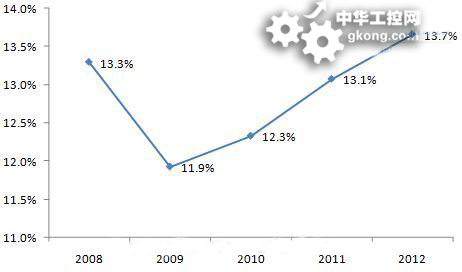

图: 2008-2012年DCS市场增长

受金融危机,落后产能等诸多因素影响,DCS的主要应用领域(如石化、化工、电力、冶金等行业)都受到了不同的影响,未来发展趋势将会逐步向全工业范围(如市政、食品、建材、环保、交通等)扩展。在“十二五”规划中,新能源、节能环保都被提及到,国家也在制定相应的行业规划,纵观整个行业市场,后危机时代DCS未来走向,在以下几个行业将会有很大发展机遇。

核电作为清洁能源发电,倍受政府关注。根据正在制定中的中国核电发展民用工业规划,到2020年中国电力总装机容量预计为9亿千瓦时,核电的比重将占电力总容量的4%,即是中国核电在2020年时将为3600-4000万千瓦。也就是说,到2020年中国将建成40座相当于大亚湾那样的百万千瓦级的核电站。在这一轮的核电建设大潮中,国家明确表示,鼓励核电站设备的国产化,作为核电厂“神经系统”的DCS控制技术,在未来将有大展拳脚的机会了。这对本土DCS厂商将是一个绝好发展机遇。

节能减排是“十二五”规划的重点,电力企业响应国家节能减排号召,通过深入开展节能评价,实施供热改造、通流改造、凝汽器改造、小油枪改造和疏水回收等节能项目。积极落实各项环保措施,加强环保技术监督和设备管理维护,安装烟气排放连续监测系统进行跟踪,有效控制了污染物排放指标。加快对火电机组“上大压小”、集中供热改造,对小火电机组关停。因此未来将会有大量的国内企业要采用先进的DCS来改造传统产业,这将是国内DCS厂商抓住机遇向上发展的一个便捷途径。

市政方面,从2002年开始,国家政府开始鼓励民间资本进入市政领域。由于市政公用事业投资收益稳定,因此污水处理、垃圾处理、城市供水、供气、市政园林绿化等领域受到了民间资本的青睐。目前在内需缩水、出口不利的大环境下,投资在市政行业是一个不错的选择。和发达国家相比,中国的市政配套设施的建设远还不够完善。因此民间资本投入也在一定程度上缓解了国家的压力。同时也改善了人民生活水平。各地政府积极支持这种类型的投资。

在上述行业里,这些机遇对于DCS企业来讲是机遇也是挑战。这些市场在DCS企业眼中,早已不陌生,但这些市场的空间毕竟有限。未来DCS企业将会面临很大的压力和挑战。

经过接近10年的高速发展期,国产DCS的市场占有率进一步提高,DCS供应商之间竞争加剧。国内领军DCS厂家的经营规模进一步扩大,实力进一步增强。与国外DCS巨头相比,国内厂家的经营规模还有待提高,系统的功能性还需要进一步提升,特别是成套系统供货能力、整体解决方案(Total Solution)提供能力、高可靠性、高安全性控制系统的设计制造能力和新产品、新技术的创新能力等方面,还需要大幅度的提高。

近年来,国外品牌厂商海外进口卡件价格控制严格造成的成本压力,DCS项目利润水平逐年降低,厂商在中国本土的业务部门的利润获取的压力也越来越大,但是从目前的中国市场来看,DCS卡件的本土化生产程度远远低于PLC,国外厂商将卡件的利润紧紧握在手里,这也成为目前中国的业务部门面临的最为头疼的问题:一方面要在国内运营、养人头;另一方面还要维持业绩增长和利润水平,这已经成为国外厂商在国内发展一个最大的瓶颈。

随着国内环保经济的发展,低碳已经成为“十二五规划”中的主题。根据“十二五规划”,我国将大力扶持和发展七大战略性行业(新能源、节能环保、新能源汽车、新材料、生物、高端装备制造、新一代信息技术),各行业的规划也呼之欲出,DCS技术面临转折关头,国内DSC企业必须考虑业务模块、未来发展重心等战略问题,产业升级已经迫在眉睫。2011年,将是国内DCS企业机遇与挑战并存的一年!