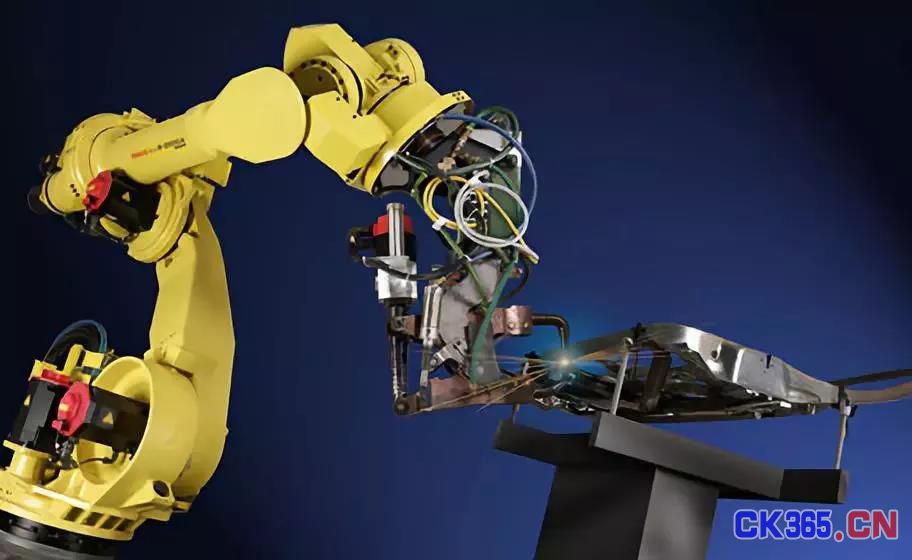

从搬运、码垛、焊接等生产活动,到读报、陪护等生活活动,再到排雷、战斗等军事活动,“机器人时代”正在来临。

机器人是集机械、电子、控制、计算机、传感器、人工智能等多学科先进技术于一体的现代制造业重要自动化装备。按照应用领域分为工业机器人、服务机器人和特种机器人。

国际机器人联合会(IFR)数据显示,2017年全球机器人市场规模已达232亿美元,其中工业机器人市场规模最大,为147亿美元,特种机器人以56亿美元次之,服务机器人的市场规模为29亿美元。

自2009年,全球工业机器人年销量逐年增加。受国内人工成本持续上涨,“机器人换人”的需求推动,中国工业机器人市场在2013年开始快速发展。同年,中国超过日本,成为年购买机器人数量最多的国家,并一直蝉联全球第一大应用市场至今。

2015年也被业界视作“中国机器人元年”。2015年5月,《中国制造2025》规划落地,明确将工业机器人列入大力推动突破发展的十大重点领域之一,促进机器人标准化、模块化发展,扩大市场应用。

“2015年,这个行业井喷式发展”,朱森第说,“中国国产机器人在国内市场的市占率,从2013年的26%提升到了2016年的33%,三分天下有了国产机器人的一份。2016年,四大家族的占有率超过60%。

在他看来,2015-2025年将是中国机器人产业的跃升期,但在2035年之前,中国机器人产业仍处于追赶期。

“卡脖子”问题

“在工业机器人机器人领域,核心零部件严重依赖进口,卡住了国产机器人发展的‘脖子’。”国家制造强国建设战略咨询委员会委员、中国工程院制造业研究室主任屈贤明说。

工业机器人由机械本体、控制系统、驱动与传动系统和传感器组件等基本部分组成,行业上游生产减速器、伺服系统、控制器三种核心零部件,中游企业为机器人本体制造商,下游则是系统集成商。

由于工业机器人的三大核心零部件占到机器人成本的70%以上,长期在核心零部件发展滞后,对中国工业机器人产业的发展形成掣肘。

以用来精确控制机器人动作,传输更大力矩的精密减速器为例,目前全球超过70%的精密减速器市场,被日本哈默纳科和纳博特斯克两家企业占有,中国也主要依赖进口。不过,智造产业智库伙伴产业研究院数据显示,从2016年开始,随着国产精密减速器产量的上升,中国对精密减速器的进口量开始下降。

与此同时,在国产RV减速器(用于20公斤以上机器人关节)领域,南通振康机械有限公司(下称南通振康)在2017年也售出2.8万台;秦川机床工具集团去年也实现近万台销售。两家企业的数字化车间也均在建设中,将分别增加6万台产能。

中泰证券研究所在其针对工业机器人国产化进程的一份研报中分析认为,国内企业在部分伺服电机、控制器等核心零部件方面实现了自主研发和市场推广。目前机器人减速机市场高度垄断,普及期国产减速机无法实现全面进口替代。

屈贤明认为,国产减速器全面进口替代的难点有三个。首先是中国从事核心零部件研发和生产的“专业化、精细化、特色化”企业群没能成长起来;其次是用户对国外零部件比较宽容,对国产则要求苛刻;此外,行业重主机轻零部件的观点也还没得到彻底扭转。

用于发布和传递动作指令的控制器,被视作机器人的“大脑”,这也是国内外差距最小的核心零部件。中泰证券研报称,控制器包括硬件和软件两部分。硬件就是工业控制板卡目前国产品牌已经掌握;软件部分主要是控制算法、二次开发等,国产品牌在稳定性、响应速度、易用性等还有差距。

与控制器相比,中国在伺服系统方面就完全处于劣势,市场几乎被以安川为代表的日系、西门子为代表的德系所垄断,国产率仅占10%,国内生产企业包括埃斯顿、广州数控等。

伺服系统是工业机器人主要的动力来源,由伺服电机、伺服驱动器和编码器三部分组成。光伺服系统成本便占到工业机器人本体成本的23%。

伙伴产业研究院的研报指出,国产伺服与国外品牌的差距主要体现在大功率产品缺乏、小型化产品不够精致、高精度编码器缺乏等方面。

2018年1月,中国发布《“中国制造2025”重点领域技术创新绿皮书-技术路线图(2017)》,提出到2020年,拥有自主知识产权的国产机器人及关键零部件,将满足国内市场50%的供给能力。

增量市场机会

国内的机器人的产品以中下游为主,对于位于行业中游的机器人本体制造商而言,其产品只有最终在下游得到应用才能获得销量和利润。

中国工业机器人广泛应用于汽车、电子、金属加工等行业,目前应用规模较大的领域集中在汽车和电子行业。在2016年,二者合计占到72%的份额。其中汽车行业占了43%的份额。

在汽车领域,机器人“四大家族”已占领大部分市场。香港科技大学自动化技术中心主任李泽湘表示:“我一直呼吁不要到汽车行业去跟‘四大家族’死磕,因为没有机会,应该转移到有中国特色的产业,巨头还没有涉足的行业突破。”

事实上,“四大家族”有它们各自的侧重。发那科主要依靠控制器切入市场,机器人等业务均围绕其核心的CNC控制系统进行拓展。安川则是以其伺服系统切入市场,这部分收入常年超过了机器人本体业务。

与两家日本企业形成对比的是ABB和库卡,二者在上游核心零部件领域涉及较少,而是将重心放在了下游的系统集成应用业务上。

作为研发适用于小六轴的控制系统起家、既生产机器人本体又提供智能制造的解决方案的中国创业企业,珞石(北京)科技有限公司 (下称珞石机器人)选择避开“四大家族”领先的市场,对准缝制等新兴增量市场。

“通常一款机器人产品能覆盖的行业场景有限,但中国是制造大国,有大量独有行业应用场景,这也给了珞石潜在的机会。” 珞石机器人CEO庹华说。

科技部高技术中心项目主管刘进长认为,随着中国乃至全球机器人市场的容量、需求量不断增加,一方面中国企业正努力使机器人能用、耐用、好用;另一方面,国产机器人的生产能力和质量也在提升,可以在新兴市场拓展中占领份额。

朱森第认为,国产机器人也应该进入到汽车领域。“国产机器人基本都在劳动强度大、环境恶劣的场景应用,我们应该从一些重体力劳动缓解进入汽车领域。”他说。

在朱森第给出进入汽车行业的路径。在他看来,如果不能直接进入国内汽车行业,可以出口返内销,先去国外拿订单,在进入国内市场。但这个步骤的前提是需提高机器人的可靠性,确保生产线的正常运行。

培育龙头和小巨人企业

“中国机器人需要龙头企业”,在被问及中国机器人行业仍需解决的问题时,储建华脱口而出。

在他看来,机器人行业不仅是技术密集型产业,需要不断的进行技术创新;与此同时,机器人行业也具有规模经济效应,龙头企业的竞争力一定程度上决定了机器人产业竞争力的。

“在零部件采购等环节上,龙头企业的议价能力可以主推机器人成本的下降”,刘进长说,“有了龙头企业,中国才可以和国际巨头正面较量。”

隶属中国科学院的新松机器人自动化股份有限公司(300023.SZ,下称新松)是一家以自主核心技术、核心零部件、核心产品及行业系统解决方案为一体的全产业链机器人企业,也是中国机器人产业前10名的核心牵头企业。

杭州新松机器人研究院院长陈立对界面新闻表示,工业机器人是构造智能制造系统的最重要的装备,没有工业机器人,无法构造智能化制造系统。行业龙头企业则是机器人、人工智能以及智能制造的核心力量。

据陈立介绍,新松目前既关注机器人本体的研发和制造,同时也在关注机器人离线仿真软件的研发,“这是现阶段如西门子等国外巨头正在做的事情,也是国内期待突破的领域,不是所以国产机器人公司都有仿真软件。”

屈贤明还指出,中国应吸取芯片发展滞后、受制于人的教训,将机器人核心零部件技术掌握在自己手里。他的建议是培养一大批“专业化、精细化、特色化”的小巨人企业,为机器人整机厂提供配套,并最终向“世界隐形冠军”迈进。