近日,欧洲半导体巨头NXP公司对其代理商发出了涨价通知。通知称,将从2018年第一季度开始对NXP旗下MCU(微控制器)、数字化网络、汽车微控制器等主要产品上调价格。涨价幅度在5%—10%不等,这标志着半导体巨头打响了2018年MUC芯片涨价的第一枪。

目前其他同行暂处于观望中,不过有分析称,ST意法半导体有可能跟进调涨。据媒体报道,由于汽车电子及物联网市场对MCU需求十分强劲,导致MCU供应短缺,价格持续暴涨。不少MCU厂商产品交期都从4个月延长至6个月,日本MCU厂商更是拉长至9个月。

MCU因其高性能、低功耗、可编程、灵活性等优点,在消费电子、汽车电子、物联网等领域有着十分广阔的应用前景。机构预计,到2020年全球MCU市场规模将超过200亿美元,中国MCU市场将达到50亿美元,未来几年将保持7%以上的复合增长。

市场分析认为,MCU、NFC等IC供应紧张的主要原因有二,一方面硅晶圆产能满载、价格持续上涨,另一方面因无线充电、汽车电子及物联网等市场需求强劲。另一个方面就是大厂ST的MCU产能紧张。

据了解,原本意法第2 季MCU 供货仍相对稳定,其中8 位及32 位的微处理器,交期大约维持在14-16 周,仅有车用微处理器交期较原本增加3 周。

法人表示,意法产能吃紧,可能是因为被苹果3D传感器抢走了产能,因此8吋产能已全部满载,另外意法半导体唯一的12吋晶圆厂因为失火而停产,复工程度也有待观察。这些原因,都排挤到意法MCU供应

在硅晶圆产能满载、价格持续上涨以及汽车电子及物联网需求的持续爆发下,MCU明年供应短缺局面或难以有效缓解,国内MCU相关企业有望受益但目前我们也许还需要面对其他供应商价格上涨的可能。

谁会是涨价的第二家?

从目前来看,NXP在以上业务的竞争对手有英飞凌,意法半导体,瑞萨,TI等强大并值得尊敬的对手。

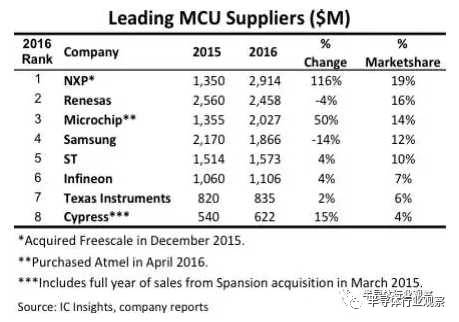

根据IC Insights的统计,全球最大的MCU供应商由收购了Freescale的NXP担当,而Microchip、Cypress也通过收购,提高营收,扩大了在MCU市场的份额。但因为在2016年,MCU的增长并没有那么明显,那就没有更多的收购事件发生。但来年,似乎情况有很多不一样了,我们先看看这几家厂商的现状。

在2016,荷兰NXP超过了日本瑞萨,成为全球最大的MCU供应商。营收也因为在2015年耗资116亿美元收购飞思卡尔而提升了116%。在被收购之前,飞思卡尔是全球第二大MCU供应商。并购后的,新公司与瑞萨的营收差距只有2.1亿美元,但在之前,这个差距起码有十亿美元开外。而在2015年,由于日元走弱,瑞萨的MCU营收锐减了19%。但进入了2016年,瑞萨MCU的销售额下降,导致营收下降了4%,营收额只有约25亿美金,这占领全球MCU的份额为16%。回到2013年,瑞萨MCU的市场份额高达33%。

收购飞思卡尔之后,NXP从全球第六大MCU供应商约到了榜首的位置,市场份额也高达19%,营收额达到29亿美元。在2015年,恩智浦75%的MCU营收是来自用在智能卡的8位和16位MCU。在收购了飞思卡尔之后,智能卡的MCU只占这个公司营收的25%。飞思卡尔的MCU主要应用在广泛的嵌入式控制应用,汽车电子领域更是其重点领域。NXP和飞思卡尔都开发了大量32位的ARM Cortex-M MCU。

来自美国的MCU供应商Microchip则从2015年的第五的位置跃居到2016年第三位。而营收也增长了50%到20亿美元。这助于得益于2016年第二季度收购了Atmel。在2015年,Atmel在全球MCU供应商中排行第九,营收为8.08亿美元。而在收购Atmel之前,Microchip是少有的几个没有ARM授权的MCU公司。在过去的十几年里,ARM一直开发基于MIPS架构的32位MCU。在收购Atmel六个月之后,Microchip扩充了其基于mips的32bit PIC32 MCU,同时扩充了Atmel的基于ARM 的SAM系列。Microchip表示,将为不同的客户提供适合的MCU。

与此同时,Cypress的MCU业务也营收了15%到6.22亿美元,而在全球MCU供应商排行中也排到了第八的位置。Cypress的增长主要来源于2015年的收购,当时他们斥资50亿美元收购了飞索半导体。后者最初是从AMD独立的Nor Flash供应商。在2013年,飞索半导斥资1.1亿美元收购了富士通半导体的MCU和模拟业务。当时的目的是为了将其产品线扩充到非易失性存储产品之外。在2013年,飞索也获得了ARM的32bit MCU核心授权。Cypess的营收增长除了来自飞索半导体的MCU业务外,自身的PSoC产品线增长也是一大贡献,这系列产品将MCU、混合信号用户定义串口和数字功能联合在一起,为终端用户应用提供更完整的解决方案。

MCU的最大下滑来自三星。2016年,他们的MCU营收锐减了14%。这主要是因为在智能卡控制器市场的弱势表现。三星将MCU出售给OEM,同样也给自身的消费电子、电脑和通信系统提供产品。

综上所述,ST是最有可能首先跟进的!它的产品线,客户都和NXP有得一拼。当然,其他半导体公司也有足够的实力去控制渠道话语权。只不过,这最终的买单者还是最终的消费者。